这篇文章主要探讨了 SaaS 业务的关键绩效指标(KPIs),以及作者所在的投资公司 Craft 在进行 A 轮融资时所关注的基准。文章强调了以下几个核心 KPIs 的重要性:

- 成长:以收入增长作为理解SaaS业务的基础,特别是月度或年度经常性收入(MRR 或 ARR)。

- 留存:通过客户分群(队列)来跟踪保留率,分析不同时间段的客户留存情况。

- 销售效率/单位经济:通过比较新客户的价值与获取他们的成本,来评估销售效率和可持续性。

- 利润率:分析毛利润和客户终身价值(LTV)等指标,以评估公司的财务健康。

- 资本效率:通过燃烧倍数和炒作比率等指标,评估公司在增长过程中资本的利用效率。

- 参与度:用户参与度对于SaaS创业公司越来越重要,特别是在免费试用或免费增值用户转化为付费账户方面。

具体细节如下:

➡️ 成长

- MRR或ARR:经常性收入是 SaaS 公司的主要标准,对于寻求 A 轮融资的初创公司,500k ARR 已成为新的门槛。

- CMGR:复合月增长率(CMGR)是衡量 MRR 增长的最佳方式,对于寻求 A 或 B 轮融资的初创公司,至少需要 15% 的 CMGR(在$1M以下ARR)和10%以上($1M以上ARR)。

- MRR组成:详细分析 MRR 的各个组成部分,包括留存、扩张、新销售、复活、缩减和流失等。

➡️ 留存

- 美元留存:通过比较各队列的原始收入与后续期间的收入,考虑扩张收入,最佳 SaaS 公司的年美元留存率超过120%。

- Logo留存:跟踪活跃(非流失)客户的百分比,通常低于美元留存率,且与客户规模相关。

➡️ 销售效率/单位经济

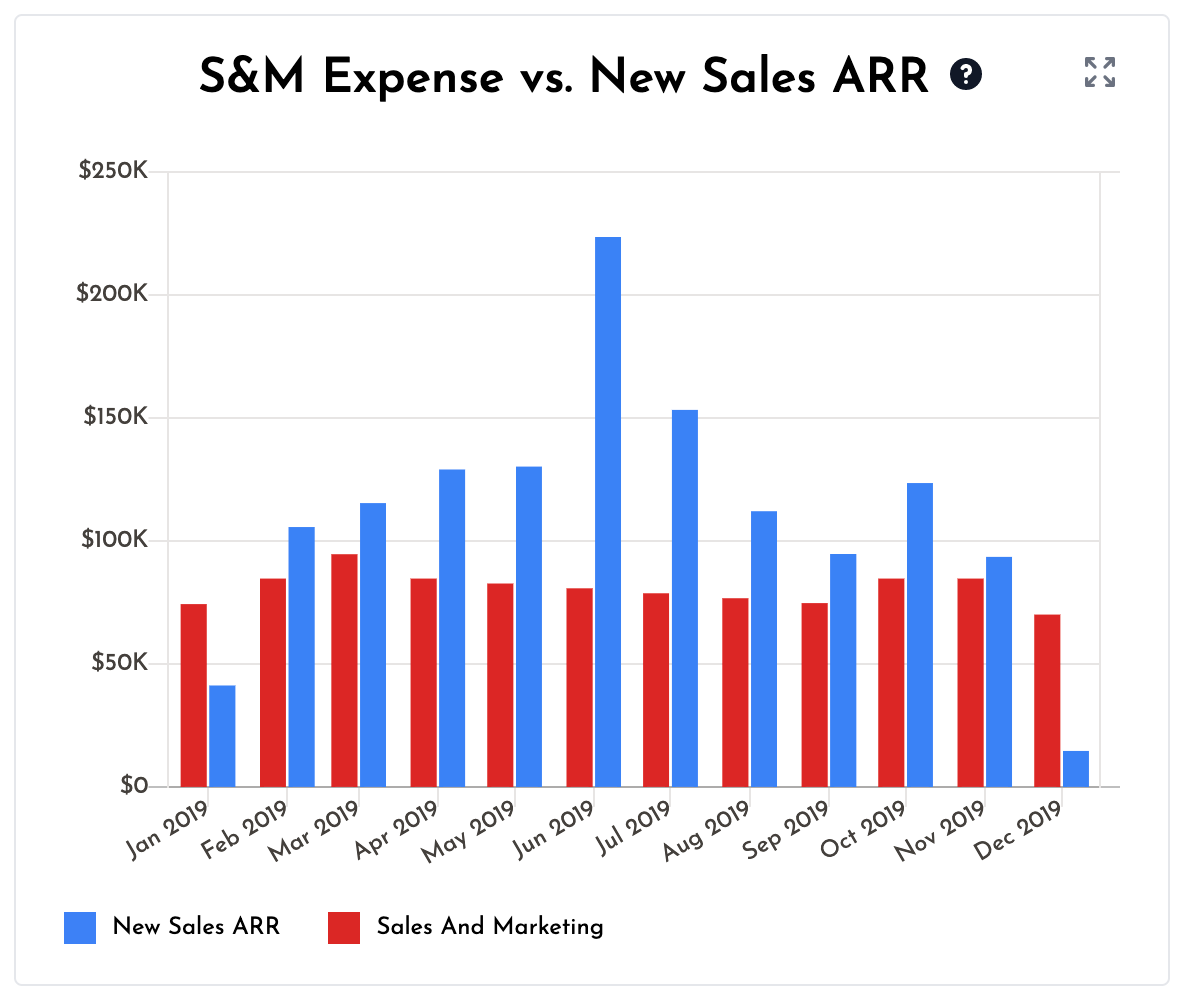

- 新销售 ARR 与销售和市场(S&M)费用:比较新客户带来的 ARR 与同期的 S&M 支出。

- CAC:客户获取成本(CAC)是衡量销售效率的关键指标。

- ACV与CAC:比较新客户的年度合同价值(ACV)与CAC,理想的ACV应大于CAC。

➡️ 利润率

- 毛利润:SaaS 公司应保持至少 75% 的毛利润。

- LTV:终身价值(LTV)综合了CAC、美元留存和毛利润,是评估公司整体健康状况的重要指标。

➡️ 资本效率

- 燃烧倍数:衡量公司净消耗与净新增 ARR 的关系,是评估增长效率的关键指标。

- 炒作比率:通过比较筹集(或消耗)的资本与 ARR,来衡量资本效率。

➡️ 参与度

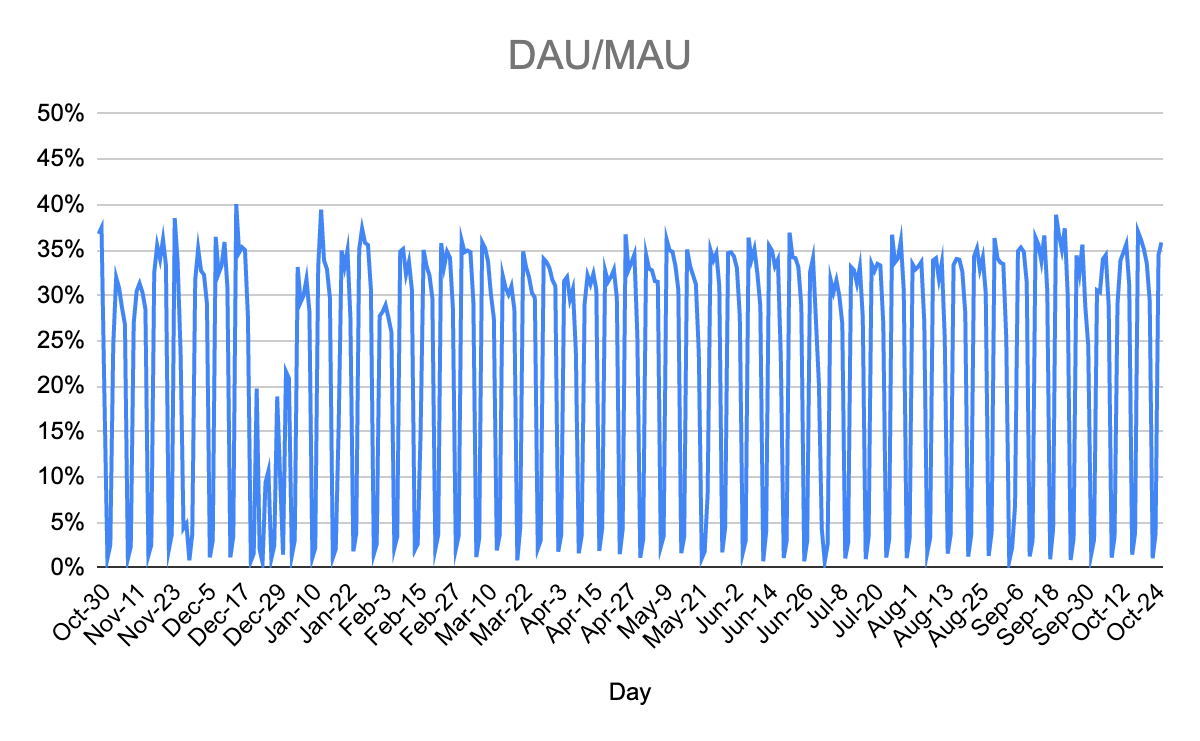

- DAU/MAU:日常运营中,40%的日活跃用户与月活跃用户比例是 SaaS 初创公司的一个良好指标。

- DAU/WAU:60% 的日活跃用户与周活跃用户比例,意味着典型的周用户在非节假日的工作日访问网站 3 次。

重要的 SaaS 指标

衡量 SaaS 业务的指标非常容易,这也是其最佳特点之一。实际上,只有少数几个指标真正重要。这篇文章详细分析了这些关键绩效指标 (KPI),并提供了我们在 Craft 进行新投资的 A 轮融资阶段希望看到的基准数据。

我们还发布了我们的内部工具 SaaSGrid,该工具用于分析数百家 SaaS 公司的 KPI,现在免费向公众开放,帮助创始人计算他们自己初创公司的指标(如果愿意,可以匿名)。

1. 增长

了解 SaaS 业务的起点是收入增长——这是产品与市场契合度的最佳证明。

MRR 或 ARR:年度经常性收入 (ARR) 是销售年度订阅合同的 SaaS 公司的标准,而月度经常性收入 (MRR) 则适用于销售月度订阅的公司。如果您的公司同时销售这两种订阅,请选择代表大部分收入的指标。ARR 总是等于 12 x MRR。注意合同必须是“经常性”的(一贯的);一次性收入,如专业服务或试点项目的收入,不计入 MRR 或 ARR。

对于寻求 A 轮融资的初创公司,以前的标准是 100 万美元的 ARR。但最近,由于融资轮次的提前,现在的门槛约为 50 万美元 ARR。

CMGR:衡量 MRR 增长的最佳方法是什么?仅仅看月度增长率可能会非常波动。为此,可以使用 CAGR 计算器按月计算(引用 Jason Lemkin 的说法)。这称为复合月增长率 (CMGR)。例如,如果您年初的 ARR 为 10 万美元,年底为 100 万美元,则可以输入这些起始和结束值,按 12 个周期计算,CMGR 为 21%,这是一个杰出的结果。

对于寻求 A 轮或 B 轮融资的初创公司,我们希望看到 MRR 在低于 100 万美元 ARR 时至少有 15% 的 CMGR,在超过 100 万美元 ARR 时至少有 10% 的 CMGR。10% 的 CMGR 相当于年同比增长约 3 倍。

MRR 组成部分:将 MRR 分解成其关键组成部分,有助于了解 MRR 随时间的变化。在任何给定时期内,我们希望了解以下方面的贡献:

保留——来自现有客户的 MRR;

扩展——来自现有客户的新增 MRR;

新销售——来自新客户的新增 MRR;

复活——来自前客户的新增 MRR;

收缩——由于客户降级而失去的 MRR;

流失——因客户流失而失去的 MRR。

客户集中度:增长是由几个大合同还是很多小合同驱动的?如果收入过于集中在少数几个大客户中,这是一个潜在的风险。如果一两个客户占据了大部分收入,那对业务是一个重大风险,需要进行验证。另一方面,如果最大的客户收入占比少于 10%,这表明客户集中度较低。

2. 保留率

通过按注册期间(月、季度或年)将客户分组为“队列”,然后跟踪最初队列在不同时间点的留存百分比来分析保留率。了解月度队列在第 12 个月和第 24 个月的保留率对于业务的健康至关重要,因为新注册用户的快速增长可能会掩盖旧的、小队列中的高流失率。只有当增长放缓时,这个“漏桶”问题才会显现。分析保留率有两种主要方法:

美元保留率:也称为 净收入保留率 (NRR),美元保留率衡量一个队列在每个时期产生的收入相对于其原始规模的变化。美元保留率考虑了扩展收入,如果扩展收入超过流失和收缩收入,则可以超过 100%。最好的 SaaS 公司每年的美元保留率超过 120%。每年低于 100% 的美元保留率表明存在漏桶问题,这很麻烦。

Logo 保留率:Logo 保留率衡量保持活跃(非流失)的客户百分比。Logo 保留率永远不会高于 100%,因为 Logo 数量不能增加。因此,Logo 保留率通常远低于美元保留率。Logo 保留率通常取决于客户规模:90-95% 是企业常见的数值,85% 适用于中型市场,70-80% 适用于小型企业。低于这些基准的 Logo 保留率可能表明存在问题。不过,美元保留率比 Logo 保留率更为重要。

3. 销售效率/单位经济

分析销售效率以确保增长高效且可持续是很重要的。通过不经济的支出总是可以实现“虚假”增长。多个相关指标有助于通过比较新客户的价值与获取成本来了解销售效率:

新销售 ARR 与 S&M 费用:销售与市场 (S&M) 部门(包括所有项目和人员)在同一时期的支出与新销售 ARR(仅来自新客户的 ARR)之间的比较。理想情况下,新销售 ARR 应等于或大于 S&M 支出。

CAC:客户获取成本 (CAC) 将前一时期(按月或季度)的 S&M 费用除以当前时期的新客户数量。这种滞后反映了 S&M 投资转化为新销售所需的时间。根据销售周期的长短,可能需要更长或更短的滞后期。

新 ACV 与 CAC:比较新客户的年度合同价值 (ACV) 与其 CAC。理想情况下,ACV 大于 CAC,意味着客户获取成本不超过第一年的收入。

CAC 回收期:为了确定客户需要多少个月才能产生足够的毛利润来回收其 CAC,将 S&M 支出除以 MRR 乘以毛利率。毛利率低且 CAC 高的产品在回收期表现不佳。

魔术数字:魔术数字是在某一时期的净新增 ARR 除以前一时期的 S&M 费用。理想情况下,这一比例大于 1。

4. 利润率

毛利率:毛利率反映了公司在从收入中扣除销售成本 (COGS) 后的利润。对于 SaaS 公司来说,COGS 通常包括托管成本、产品运营所需的任何数据或软件以及前线运营成本。在公司生命周期的早期阶段,较低的毛利率可能是有正当理由的,但从长远来看,SaaS 公司应有至少 75% 的毛利率。持续较低的毛利率可能表明存在机械土耳其问题,即公司在使用人工完成产品功能(即它不是一个纯粹的软件公司)。

LTV:生命周期价值 (LTV) 是每个队列中平均客户的累计毛利润贡献,扣除 CAC。因此,LTV 综合了 CAC、美元保留率和毛利率,显示公司的整体健康状况。如果美元保留率超过 100%,LTV 可以无限增加。然而,如果客户流失,LTV 将趋于平稳并停止增长。健康的队列在 12 个月前跨过 0 美元 LTV 线,随着时间的推移,LTV 增长到至少原始 CAC 的 3 倍。

5. 资本效率

烧钱倍数: 烧钱倍数 是公司净燃烧量除以其在给定时期内(通常按年或按季度)的净新增 ARR 的结果。此公式评估烧钱量相对于 ARR 增长的倍数。换句话说,初创公司为了产生每个增量的 ARR 烧了多少钱?烧钱倍数越高,初创公司为了实现每单位增长而烧的钱越多。烧钱倍数越低,增长越高效。对于快速增长的 SaaS 公司,烧钱倍数低于 1 是非常好的,但低于 2 也还是不错的。如果初创公司烧钱倍数高但 CAC 低,这可能表明 S&M 费用被错误分类了。

炒作比率:另一种衡量资本效率的流行方法是 炒作比率,即筹集(或烧钱)的资本除以 ARR。但我们更喜欢烧钱倍数,因为它更关注最近的表现。

6. 参与度

传统上, 用户参与度 是一个消费类指标,但对于 SaaS 初创公司来说,它具有新的意义,因为高参与度的免费试用或免费用户更有可能转化为付费账户。一旦付费,高参与度的账户也更不容易流失。参与度有两个主要衡量标准:

DAU/MAU:每日活跃用户与每月活跃用户的比率。 对于大多数 SaaS 初创公司来说,一个好的指标是非假日工作日的 DAU/MAU 达到 40%,这意味着典型的月度用户每月至少访问 8 次。一般来说,可以通过观察图表的峰值来看到非假日工作日的使用情况:

DAU/WAU:每日活跃用户与每周活跃用户的比率。对于大多数 SaaS 初创公司来说,一个好的指标是非假日工作日的 DAU/WAU 达到 60%,这意味着典型的周用户每周访问 3 个工作日中的 5 个。

在这两种情况下,SaaS 初创公司可能希望去除免费用户带来的噪音。结果指标“付费参与度”将显示付费座位的活动水平。

介绍 SaaSGrid

在 Craft,我们会分析每个我们考虑投资的 SaaS 公司的这些指标。SaaSGrid 帮助我们高效地做到这一点,并识别出增长、保留和经济性最好的初创公司。

我们现在很高兴将 SaaSGrid 公开并免费使用。有了 SaaSGrid,创始人可以匿名输入他们的 MRR 数据和一些利润表中的数据行,立即获得一个漂亮的仪表盘,显示上述的指标和基准。

我们希望创始人能使用这个工具来评估他们业务的健康状况,评估他们筹资的准备情况,并轻松地与顾问和投资者分享他们的指标。

本文共同作者为 Craft 副总裁 Ethan Ruby。